A conciliação bancária é uma das principais práticas de gestão financeira. E a saúde financeira de uma empresa é reflexo da boa gestão das finanças, que precisa estar embasada em informações confiáveis e produzidas com critério.

Manter uma conta bancária conciliada diariamente é tarefa indispensável para se ter essa boa gestão. Porque possibilita a categorização de origens e destinos do dinheiro, visando a segurança dos controles internos de fluxo de caixa, contas a pagar e receber e outros relatórios.

Agora, você vai entender como realizar a conciliação corretamente e por que é importante fazê-la.

O que é a conciliação bancária

A conciliação bancária é tarefa do departamento financeiro. Ela consiste em conferir se os saldos existentes nos controles internos estão de acordo com as transações efetivamente realizadas nas contas bancárias — verificando os números do banco.

Com base no extrato, o setor financeiro deve confirmar os lançamentos bancários com os registros em seus controles internos.

Os saldos diários do banco devem ser idênticos aos dos controles da empresa. Do contrário, algum registro certamente foi esquecido ou feito de forma errada.

Como fazer a conciliação bancária

Com os cinco passos que explicaremos agora, qualquer empresa pode iniciar a sua conciliação ou retomar o processo — caso tenha o interrompido.

Eles são básicos e simples, mas fazem o negócio atingir os objetivos da conciliação. E, especialmente para empresas pequenas, as etapas constituem um procedimento direto e fácil, o ideal para negócios desse porte.

Passo 1: identificar e separar as contas bancárias

O número de conciliações não vai de acordo com a empresa, mas sim com as contas que ela tem. Ou seja, se forem duas contas são necessárias duas conciliações.

Por isso, elas precisam ser listadas e uma conciliação bancária tem de ser feita para cada conta.

Passo 2: verificar os saldos bancários

É preciso firmar o ponto de partida correto para a conciliação: o acerto entre saldos de banco e controle financeiro.

Portanto, os valores das contas têm de ser checados e o mesmo deve ser feito nos controles da empresa. Então, neste momento, duas realidades podem surgir:

- Não há saldo interno, pois a conciliação apenas iniciará: o que deve ser feito é lançar o saldo do banco no controle financeiro para continuar a conciliação posteriormente;

- Há saldo por conciliação anterior, mas está diferente do bancário: é preciso verificar se há lançamentos errados e corrigi-los. Mas se o problema for a falta de lançamentos, eles precisam ser feitos e depois deve-se verificar se o saldo bateu com o da conta bancária.

Passo 3: verificar os históricos

O detalhamento das transações não fazem diferença nos números, mas ajudam a identificar movimentações.

Como nem sempre é possível lembrar de cada ocorrência financeira, o ideal é definir históricos e sempre usá-los.

Passo 4: realizar os lançamentos

Após as etapas acima, os lançamentos de manutenção corrente da conciliação podem ser feitos.

Todos eles devem ter documentos fiscais ou contábeis como comprovantes. E os papéis, ou arquivos, precisam ser armazenados e organizados de forma que sejam facilmente localizados.

Caso os bancos que mantêm as contas permitam a integração com o sistema utilizado pela empresa, tudo se torna mais fácil. Mesmo assim, o responsável pelo processo não pode deixar de diariamente importar e integrar dados e organizar os documentos geradores das movimentações.

Passo 5: analisar os resultados frequentemente

As atualizações da conciliação bancária devem ser diárias, ou sempre que haver movimentações. E a cada atualização, deve-se verificar se os saldos estão iguais.

Assim, rapidamente o responsável pode identificar algum erro ou falta de lançamento e corrigir. Porém, se a análise for feita apenas no encerramento do mês, torna-se muito mais difícil corrigir uma divergência.

Agora, vamos dar seis dicas para você realizar a conciliação como mostramos acima mais facilmente.

6 dicas para facilitar e agilizar a conciliação bancária

No geral, a conciliação é sempre feita como mostramos acima. E ainda que algumas empresas adicionem etapas ou ferramentas no processo — muitas vezes pela demanda ser grande demais — os passos que explicamos são sempre seguidos.

Porém, além deles é possível colocar outras ações em prática para tornar a conciliação mais fácil e rápida.

1. Evitar usar o talão de cheques

Quando emitimos um cheque não conseguimos ter certeza de quando ele será descontado. Por isso, fica difícil que o saldo bancário feche com o controle interno.

Caso o uso dos cheques seja necessário, algumas práticas podem auxiliar o setor financeiro, como criar uma conta apenas para controle dos cheques. Porém, mesmo assim não é possível ter um trabalho de resultados assertivos por falta de confirmações externas.

2. Concentrar a movimentação em uma única conta bancária

Quando centralizamos as operações em uma só conta existe a certeza: se a transação não consta no extrato, ela não foi realizada.

Ter duas contas ou mais significa a necessidade de ter diversas fontes de confirmação e dificuldade maior em identificar transações.

3. Integrar sistema de gestão e banco

Alguns bancos possuem integração automática com os melhores sistemas de gestão financeira.

Sempre que for possível integrar conta bancária e sistema interno, isso precisa ser feito.

4. Utilizar sempre histórico completo e padronizado

Alguns bancos possuem históricos padrões mais completos, além de permitirem o complemento do histórico com informações específicas.

| Histórico completo e personalizado | Histórico abreviado e somente padrão |

| PAGAMENTO ELETRON COBRANCA FORNECEDOR XZ | PAG BOLETO |

| TRANSF.AUTORIZ.ENTRE C/C FORNECEDOR ABC | ENVIO TEV |

5. Contar com um responsável pelo setor financeiro ou terceirizá-lo

Muitas vezes, o gestor da empresa é o único que lida com as finanças. Mas nem sempre se tem tempo para liderar equipes, cuidar da burocracia, pensar em produtos e serviços e ainda proceder com as tarefas relativas às finanças.

Por outro lado, quando a empresa é de porte micro ou pequeno pode ser inviável alocar nela um departamento específico. Pois, isso demanda custos com ferramentas e, ainda maior, com pessoas.

Sendo o caso, a terceirização do financeiro é uma boa alternativa para negócios desses portes garantirem a excelência dos processos financeiros gastando menos.

6. Fazer registros diariamente

Como falamos a respeito da análise dos saldos, conciliar as movimentações também tem de ser prática diária.

Deixar a tarefa para o encerramento da semana ou, pior ainda, do mês, facilita a perda de documentos e o esquecimento de movimentações. Depois, pode ser muito difícil encontrar o resultado correto nos saldos.

Como facilitar a conciliação com a gestão financeira integrada

Quando trabalhamos com sistema integrado de gestão, como o ContaAzul, a conciliação bancária tende a ser um procedimento mais rápido e fácil.

Como na imagem a seguir, o financeiro pode simplesmente confirmar a sugestão proveniente das contas a pagar:

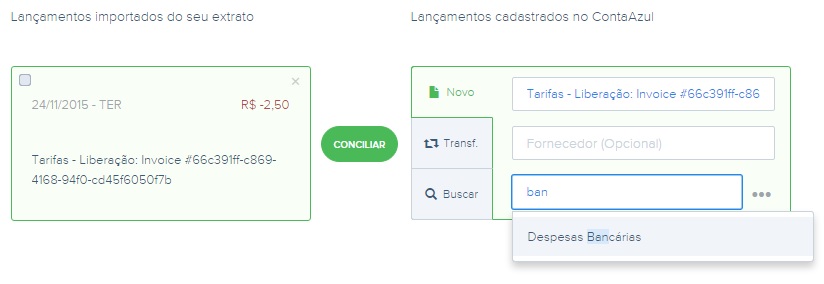

Ou, como na imagem abaixo, o financeiro pode criar um novo lançamento a partir do próprio extrato bancário:

A importância da conciliação bancária

Conciliar os números do banco e do financeiro da empresa não serve apenas para ter informações iguais em duas fontes. A conciliação é uma ferramenta útil e tem aplicação prática no dia a dia da empresa.

Por isso, vamos explicar a importância da tarefa mostrando como ela auxilia na gestão empresarial e financeira.

Gera saldos confiáveis

A manutenção correta da conciliação bancária garante à empresa ter saldos confiáveis a qualquer momento de visualização.

E essa confiabilidade permite a realização de transações com tranquilidade, pois não haverá posteriormente falta de dinheiro quando, por exemplo, a empresa utilizar recursos para investir.

Garante exatidão na integração de informações contábeis e financeiras

Integrar os dados de ambas as áreas protege a empresa de ter divergências nos registros, especialmente nos contábeis.

Além disso, a integração entre as áreas facilita os processos de ambas porque reduz o número de tarefas de lançamentos e gerenciamento. Consequentemente, os relatórios e demonstrativos contábeis se tornam mais confiáveis também.

Facilita a identificação de incoerências nos números

Qualquer diferença encontrada entre os saldos do banco e dos controles acende uma série de alertas, como:

- Pagamento ou recebimento previsto e não realizado;

- Pagamento ou recebimento em duplicidade;

- Pagamento ou recebimento desconhecido da gestão;

- Pagamento ou recebimento realizado com valor diferente do previsto.

O controle financeiro interno está muito ligado ao caixa da empresa. E suas contas bancárias fazem parte do ativo circulante. Logo, são elementos com bastante movimentação. E, em meio a tantos fatos podem facilmente ocorrer movimentações não autorizadas ou não identificadas.

Facilita o acompanhamento do fluxo de caixa

Contas bancárias e fluxo de caixa compartilham dados. Então, tê-las andando lado a lado com o controle das finanças é fundamental para que nunca haja erros no fluxo, uma ferramenta à parte da conciliação bancária e tão importante quanto ela.

Também, o fluxo de caixa pode, e deve, ser projetado. E para que as projeções sejam confiáveis é essencial que os dados bancários contidos nele estejam exatos.

Auxilia no cálculo correto do capital de giro

Para calcular o capital de giro é preciso utilizar informações do ativo circulante, o que inclui caixa e contas bancárias. Logo, fica claro que é fundamental ter esses saldos corretos e exatos para que o cálculo não seja feito de forma errada.

E quando se calcula o capital de giro equivocadamente, ou ele é projetado com muita distância da realidade, podem ocorrer grandes problemas, como falta de capital e não pagamento de contas.

Você já realiza a conciliação bancária na sua empresa? Tem dificuldades ou dúvidas? Deixe sua pergunta ou comente abaixo. E compartilhe conosco a ferramenta utilizada para a tarefa no seu negócio.